前回の記事では、少額の土地の相続登記の免税措置について、適用期間が令和4年3月31日までに延長されたことをご紹介しました。

実は、この相続登記の免税措置が適用されるケースは、少額の土地の場合だけではなく、「相続により土地を取得した方が相続登記をしないで死亡した場合」にも免税措置が適用されます。

でも、「相続により土地を取得した方が相続登記をしないで死亡した場合」って具体的にどのようなことをいうのでしょうか。少額土地の特例に比べて、実務でも適用される場面が少ないこちらの免税措置ですが、「最終的に一人しか相続人がいない相続」では、積極的に活用することで、登録免許税を大きく節約できることがあります。

本記事では、当事務所で取り扱った事例を参考に、もう一つの免税特例について説明します。

「相続により土地を取得した方が相続登記をしないで死亡した場合」とは

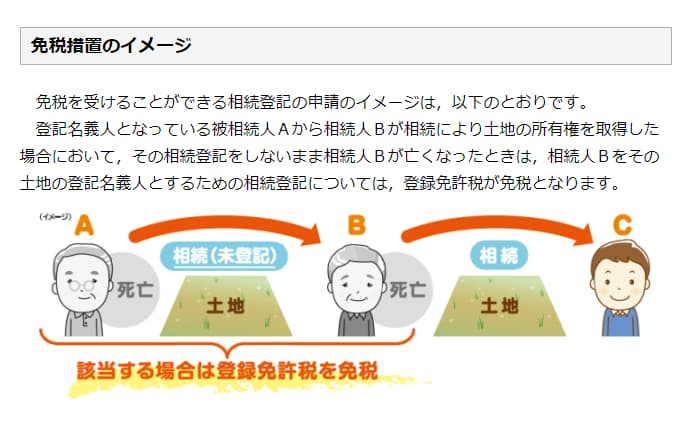

相続登記の登録免許税の免税措置について解説した法務局のホームページでは、適用となる事例のイメージとして、次のように紹介されています。

相続登記の登録免許税の免税措置について(法務局ホームページより)

要するに、①Bさんが相続登記をしないまま亡くなった場合に、②登記名義をBさんにするための相続登記については、登録免許税は免税されます。でも上のイラストからもわかるように、Bさんはすでに死亡していて、現在の相続人はCさんです。中間の相続人がBさんしかいないのであれば、Aさんから直接Cさんに相続登記を申請することもできるのに、あえてBさんの名前で相続登記を申請する必要があるのでしょうか。

中間の相続人名義で相続登記を申請する必要がある場合

通常、すでに亡くなられた方(中間の相続人)名義にするために、相続登記を申請するケースはあまり多くありません。多くはありませんが、中間の相続人を当事者とする権利関係に変動が生じた場合には、あえて中間の相続人名義で相続登記申請をしなければならない場合があります。

その具体例として、法務局のホームページでは「中間の相続人が生前に不動産の売買をしていた場合」を挙げています。

相続登記の登録免許税の免税措置について(法務局ホームページより)

しかし、実務上は、相続登記をしないまま不動産売買をすることはほとんどない話です。(自分の登記名義にできない不動産を、何十万・何百万というお金を払ってまで買う人はいません。)

それよりも、もっと頻繁に起こりえる相続の事例で、今回の免税措置を活用できる場面があります。それは、父母ともに死亡しており、その子(最終相続人)が一人しかいない場合の相続です。

最終相続人が一人となった後に遺産分割はできない

ここからは、当事務所が先日取り扱った相続登記の事例を参考に、説明します。

父・山梨正蔵名義の実家の土地建物を、山梨一男名義に変更するといった、相続登記のご依頼でした。

本事例では、山梨一男さんは、父・山梨正蔵さんが死亡した時の相続人の一人(もう一人は母・法子さん)であり、また、その母・法子さんもすでに死亡している(母の相続人は一男さんのみ)ため、結果的に、今回は、山梨一男さんお一人だけで相続登記の申請をすることができます。

しかし、今回の相続では、山梨正蔵さんから直接山梨一男さん名義に1回で変更することはできず、2回に分けて相続登記を申請しなければなりません。これは、過去の裁判所判例において、「最終相続人が1人となった後に遺産分割はできない」との趣旨の判決があったことがその理由です。

上記の判決では、そのことを「被相続人甲の遺産は,第1次相続の開始時において,丙及び乙に遺産共有の状態で帰属し,その後,第2次相続の開始時において,その全てが丙に帰属したというべき」との表現で判断しています。これを本事例にあてはめると、

「父・山梨正蔵さんの土地建物の権利は、①父の死亡時に母・山梨法子さんと長男・山梨一男さんが各2分の1ずつで取得しており、その後、②母・法子さんの死亡によって、母が取得した2分の1の持分を、長男・一男さんが取得したというべき」

と読み替えることができます。これが、本事例において発生した(裁判所の考え方をベースとする)権利変動の過程であり、また登記は、実際の権利変動の過程を、そのまま記録・公示する制度ですから、今回の相続登記でも、上記の権利変動の過程に従い、2件にわけて相続登記の申請をしていかなければなりません。具体的には、次の2件です。

- 父・山梨正蔵の権利を、母・山梨法子が2分の1、長男・山梨一男が2分の1で相続する登記

- 母・山梨法子の2分の1の権利を、長男・山梨一男が全部相続する登記

「母」は中間の相続人=免税措置の対象

さて、本事例では、2件にわけて相続登記の申請をする必要があることがわかりました。ここで、注目すべきは、1件目の申請で「母・山梨法子さんが2分の1の権利を取得すること」です。

母・山梨法子さんはすでに死亡しており、その相続権は、長男・山梨一男さんが単独で承継しています。そのため、現在、法子さんは「中間の相続人」であり、中間の相続人名義に変更する相続登記は、今回の免税措置の対象とすることができます。なお、1件目の相続登記では、法子さんの他に、一男さんも2分の1の権利を取得しており、共有という形で登記申請をすることになりますが、あくまで、法子さんが取得する2分の1の権利のみが免税の対象となるので注意が必要です。

仮に、山梨正蔵さんの土地建物の固定資産評価額が1500万(土地1000万・建物500万)だった場合、この免税措置を適用することで、3万円の登録免許税を節約することが可能となります。

相続登記申請書の例(1件目)

登記申請書

登記の目的 所有権移転

原 因 令和1年3月1日相続

相 続 人 (被相続人 山梨正蔵)

山梨県甲府市湯村**

持分2分の1 亡 山梨法子

山梨県甲府市武田**

2分の1(申請人)山梨一男

添付情報

登記原因証明情報 住所証明情報

令和3年4月1日申請 甲府地方法務局

課税価格 金750万円

移転持分課税価格 金750万円

登録免許税 金3万円

相続人亡山梨法子が所有権の移転を受ける持分について租税特別措置法第84条の2の3第1項により非課税

相続登記申請書の例(2件目)

登記申請書

登記の目的 山梨法子持分全部移転

原 因 令和2年4月22日相続

相 続 人 (被相続人 山梨法子)

山梨県甲府市武田**

持分2分の1 山梨一男

添付情報

登記原因証明情報 住所証明情報

令和3年4月1日申請 甲府地方法務局

課税価格 金750万円

移転持分課税価格 金750万円

登録免許税 金3万円

今回ご紹介した「相続により土地を取得した方が相続登記をしないで死亡した場合」に適用される免税措置ですが、登記申請書に免税根拠をしっかりと記載しない場合には、免税適用を受けられませんので注意が必要です。また、こちらの免税措置は、令和4年3月31日までが適用期間として定められています。

相続登記が義務化されるその前に、きちんと相続登記をすませておきましょう。